PR 更新日 : 2024.07.31

クレジットカードの人気おすすめランキング!初心者も使いやすいカード

2022年8月時点、「日本クレジットカード協会」の会員会社数は100社を超えています。ひとつのカード会社から複数のカードが発行されているのが一般的なので、現在日本で発行されているクレジットカードの種類は数百以上に及ぶと推測できます。

そんな中でいざクレジットカードを作りたいと思っても、選べる種類が多すぎてどれがいいのかわからず困ってしまうこともあるでしょう。

クレジットカードの選び方が分からないのであれば、すでにカードを使っている人の意見を参考にしてみるのがおすすめです。

一足先にクレジットカードの利用者になった人の考えを知れば、自分にとってお得なカードの探し方が見えてくるかもしれません。記事の最後にはおすすめのクレジットカードも紹介しているので、参考にしてください。

カードを利用する理由の人気おすすめランキング

株式会社ジェーシービーが発表した「クレジットカードに関する調査2021年度版」という調査には「保有クレジットカードの利用理由」という項目があります。

カード保有者が挙げた理由は発行すべきクレジットカードを選ぶ際の参考になる可能性があるので、最もよく使うカードを利用する理由として多かったものを1~5位までランキング形式で紹介します。

| 順位 | 項目 | 割合 |

|---|---|---|

| 1位 | ポイントやマイルが貯めやすい | 48.3% |

| 2位 | 入会金・年会費が他より安い | 37.4% |

| 3位 | 日常的に利用している口座を利用できる | 15.3% |

| 4位 | ポイント交換商品がいい | 14.0% |

| 5位 | よく利用するお店で割引などのサービスがある | 13.0% |

最もよく使うカードを利用する理由として調査対象者の半数近くが挙げたのが「ポイントやマイルが貯まりやすいこと」で、次に多かったのが「入会金・年会費が他より安い」ことでした。

また、銀行口座やよく利用するお店の割引など、普段の生活の中での使いやすさも重視されている様子が伺えます。

クレカ初心者のカードの選び方

最もよく使うカードを利用する理由として挙げられるポイントは、多くの人が使いやすい、あるいは使いたいと思えるカードが持つ特徴と言えます。

そのため、最もよく使うカードを利用する理由を参考にすることで、使いやすいもしくは使いたいと思えるカードに出会いやすくなるでしょう。

そこで、株式会社ジェーシービーの調査結果で最もよく使うカードを利用する理由のランキング上位の項目をもとに、クレカ初心者がカードを選ぶときのポイントを紹介します。

ポイントやマイルを貯めやすいか

どのカードに申し込むべきかわからないときは、ポイントやマイルを貯めやすいものを選ぶのがいいでしょう。

ポイントやマイルの貯めやすさは、クレジットカードの保有者が最もよく使うカードを利用する理由で1位の項目です。それだけ多くの人に選ばれ利用されている、使いやすいカードの特徴だと言えます。

たとえば、クレジットカードの利用額が月5万円の場合、ポイント還元率0.5%のカードで貯まるポイントは25ポイントですが、ポイント還元率1.0%のカードの場合は50ポイント貯まります。

ポイント還元率が高ければ獲得できるポイントも増えるので、カードでポイントを貯めたいのであればポイント還元率が高いカードを選ぶようにしましょう。

入会金・年会費の金額

入会金・年会費の金額も、クレジットカードを選ぶときの判断基準のひとつです。

入会金・年会費の安さは、クレジットカードの保有者が最もよく使うカードを利用する理由として2番目に多く挙げられています。

年会費が税込1,100円のカードと税込11,000円のカードを比べると、毎年の出費には9,900円の差が出ます。年会費が高いカードは付帯特典などがより豊富な傾向がありますが、特典を利用する機会がなければ、出費に対して価値を感じられないかもしれません。

付帯特典にこだわりがなく、カードにかかる維持費を出来るだけおさえることを優先したい場合は、年会費無料で持てるカードを発行することも選択肢の一つです。

ライフスタイルと合致するか

クレジットカードの持つ特徴が自分のライフスタイルと合致するかどうかも、どのカードに申し込めばいいか悩んだときの判断基準になるでしょう。

たとえば、最もよく使うカードを利用する理由のランキングには、「日常的に利用している口座が使える」「よく利用するお店で割引などのサービスがある」という項目が入っています。

日常的に利用している口座が引き落としに使えるカードであれば新規で口座開設をする手間が省けるため、カード申込までに必要な手続きが少なくて済みます。

よく行くコンビニやスーパーマーケットで獲得できるポイントが増えるカードであれば、特典のないカードと比べてポイントを貯めやすくなるでしょう。

自分の生活スタイルを振り返ってみれば、自分に適した1枚が見えてくるかもしれません。

自分の求めるポイントの使い道が用意されているか

自分が求めるポイントの使い道が用意されているかどうかも、カードを選ぶときに確認しておきたいポイントのひとつです。

ポイントがたくさん貯まるカードであっても、使い道がなければ宝の持ち腐れになってしまいます。

実際、最もよく使うカードを利用する理由のランキングの中にも、「ポイント交換商品がいい」という項目が入っています。

自分にとって魅力的なポイントの使用方法があるカードを作ることは大切と言えるでしょう。

カードのポイントと交換できる商品は、申し込み前でもカード会社の公式サイトなどから確認できるので、事前にチェックしておきましょう。

おすすめのクレジットカード12選

ここからは、おすすめのクレジットカードを12枚紹介します。紹介するカードは「年会費無料」「ポイント制度に特徴がある」「さまざまな銀行や信用金庫の口座を引落先に指定できる」「ポイントの使い道が複数用意されている」のいずれかを満たしたものをピックアップしました。

JCBカードW / JCBカードW plus L

JCBカードWに申し込めるのは、18〜39歳までの人だけです。39歳までにカードを受け取った場合は、40歳以降も使い続けられます。

ポイントはカード利用額1,000円につき2ポイントが貯まりますが、セブン-イレブンでは3倍の6ポイントなど、利用先によってはさらにポイントが貯まります。

通常よりも多くのポイントを獲得できる店舗については「オリジナルシリーズ専用サイト」で確認できるので、自分がよく使うお店がないかチェックしてみてください。

また、「女性特有の疾病に備えたい」「飲食店や美容関連の店舗などで使える優待特典に興味がある」という場合は、JCBカードWに女性向けの特典が追加されたJCBカードW plus Lの申し込みを検討してみましょう。

【おすすめポイント】- JCB一般カードの2倍を誇るポイント還元率

- Amazonや人気コーヒー店などパートナー店での利用でポイントアップ

- 券面へのカード番号記載有無を選べる

三井住友カード(NL)

三井住友カード(NL)は、カード番号や会員の名前、有効期限やセキュリティコードなどのカード情報が券面に印字されていないのが特徴です。カードの紛失・盗難による不正利用の心配が少なく、安心して利用してもらいやすい1枚と言えるでしょう。

また、三井住友カード(NL)の利用代金の引き落とし先に使える銀行は、三井住友銀行にとどまりません。

三菱UFJ銀行やみずほ銀行のほか、地方銀行や信用金庫などの口座を引き落とし先に指定することもできるので、三井住友銀行の口座以外でも対象の口座を持っていればカードを発行できます。

- 最短5分の即時発行ですぐに使える

- 対象のコンビニ・飲食店で最大5%還元などポイントアップのチャンスあり

- ナンバーレスなので番号が盗み見される心配なし

セゾンパール・アメリカン・エキスプレス(R)・カード

セゾンパール・アメリカン・エキスプレス(R)・カードはカード利用額1,000円(税込)につき1ポイント貯まるのが基本ですが、海外で利用した場合は獲得ポイントが2倍になります。そのため、海外渡航の機会が多いならば発行を検討してみてもいいかもしれません。

カード申込から発行までにかかる期間は最短3営業日とされていますが、スマホに取り込んで使うタイプの「セゾンパール・アメリカン・エキスプレス(R)・カード Digital」ならば最短5分で発行可能です。

セゾンパール・アメリカン・エキスプレス(R)・カード Digitalは発行されればインターネットショッピングなどでも使えるので、ネットショッピングで今すぐ買いたいものがある場合などにもおすすめです。

【おすすめポイント】

- 最短5分でアプリ上でのカード発行が可能

- QUICPayの利用で最大2%還元

- 前年に1円以上のカード利用があれば翌年度も年会費無料

楽天カード

楽天カードで獲得できるポイントはカード利用額100円(税込)につき1ポイントが基本です。楽天市場で使った場合は税込100円につき1ポイントが追加で付与されて合計2ポイント獲得できるので、楽天市場を利用する機会が多いならばおすすめのカードです。

スマホ決済サービスの楽天ペイや電子マネーの楽天Edyと楽天カードを連携すると支払いやチャージでポイントが貯まるため、クレジットカード以外のキャッシュレス決済で楽天ポイントを貯められる場面も広がります。

貯まったポイントは楽天グループのサービスを利用する際の支払いに使えるほか、カードの利用代金に充当するなどさまざまな使い方ができます。

【おすすめポイント】

- ポイント還元率1%でポイントが貯まりやすい

- 楽天のサービス利用でポイントアップ

- 国際ブランドの異なる2枚目の発行も可能

ライフカード

ライフカードは、ライフカード株式会社が発行する年会費永年無料のクレジットカードです。カード利用額1,000円(税込)につき1.0ポイントが貯まりますが、入会初年度は獲得ポイントが通常の1.5倍になるほか、誕生月の利用分については毎年3倍になります。

また、1年間の利用金額に応じて翌年に獲得できるポイントがアップする特典などもあるので、ポイントをたくさん貯めたいのであればおすすめのカードです。

獲得したポイントは食品や日用品といった景品をはじめ、楽天ポイントやdポイントをはじめとする他社ポイント、ANAのマイルなどとも交換可能です。

動物の保護活動をしている団体、発展途上国の女性や子どもを守る活動をしている団体などに、ポイントを利用して寄付することもできます。

【おすすめポイント】

- 入会初年度はポイント1.5倍、誕生月はポイント3倍

- 会員制ショッピングモールサイト「L-Mall」での利用でポイントが最大25倍

- 芸能人やアニメ、企業などとのコラボデザインのカードあり

イオンカード セレクト

イオンカード セレクトは、イオン銀行のキャッシュカードとイオンカードの機能が一体となったカードです。電子マネーWAONの機能も付帯しているので、3つの機能を1枚のカードに集約でき、持ち運ぶカードを少なくできます。

また、18歳以上でも高校生の申し込みは不可としているカードが多いですが、イオンカード セレクトは高校3年生であれば、卒業年の1月1日~3月31日までの期間に限ってはカード申込が可能です。そのため、大学入学前にクレジットカードを作っておきたい方にもおすすめです。

ただし、利用代金の支払い先として登録できる口座はイオン銀行の口座だけなので、イオン銀行口座を持っていない場合はカード発行時に口座開設が必要になります。

【おすすめポイント】

- クレジットカード・キャッシュカード・電子マネーWAONが1枚になったカード

- イオングループの対象店舗で割引やポイントアップの優待あり

- 所定の条件を満たすと年会費無料のゴールドカードへランクアップ可能

au PAYカード

au PAYカードで貯まるポイントはPontaポイントで、カード利用額100円(税込)ごとに1ポイントを獲得できます。貯まったポイントはカードの利用代金に充当できるほか、スマホ決済サービス「au PAY」の残高として1ポイント=1円相当でチャージできるなど、さまざまな使い道が用意されています。

貯まったポイントはauのサービスでもそれ以外でも使えるので、auユーザーにもそうでないユーザーにもおすすめできるカードと言えるでしょう。

【おすすめポイント】

- Pontaポイントが貯まるクレジットカード

- auユーザー以外も年1回以上のカード利用で年会費無料・ポイント1%還元

- au PAYポイントアップ店で還元率がアップ

エポスカード

エポスカードには、ビッグエコーや魚民など、優待店で利用した場合は決められた倍率に応じて獲得できるポイントがさらにアップする特典があります。

遊園地やスパなどの入場料が割引になったり、全国の飲食店でワンドリンクサービスなどの優待を受けられる特典もあったりするので、お得に遊ぶことができるでしょう。

- 店頭でカードを受け取れば最短即日発行が可能

- 全国10,000の優待店で特典や割引あり

- ゴールドカードの無料招待あり

セゾンカードインターナショナル

セゾンカードインターナショナルで貯まったポイントは、アマゾンギフト券をはじめとする商品券や、ANAやJALといった航空会社のマイルと交換できます。

クレジットカードで獲得できるポイントには2~3年の有効期限が設けられているのが一般的ですが、セゾンカードインターナショナルで獲得できるポイントには有効期限がありません。そのため、自分のペースでポイントを貯めることができます。

- 全国のセゾンカードカウンターで最短即日発行が可能

- 有効期限がない「永久不滅ポイント」が貯まる

- セゾンポイントモール経由のショッピングでポイント最大30倍

PayPayカード

PayPayカードは、銀行口座やATMで残高をチャージする手間をかけずにPayPayを利用したい方に向いています。2023年8月1日以降、PayPayでの決済に使えるクレジットカードは、PayPayカードとPayPayゴールドカードだけになるからです。

PayPayカードをPayPayに登録すれば、PayPayでの決済に利用できるだけでなく、カード情報や利用明細などの確認をすべてアプリで行なえるようになります。クレジットカードとQRコード決済を一つのアプリでまとめて管理できるので、「キャッシュレス決済は活用したいけれどスマホアプリを複数管理するのは面倒」という方も使いやすいでしょう。

【おすすめポイント】

- PayPayに登録して使える唯一のクレジットカード

- PayPayアプリで利用明細やカード情報の確認が可能

- カード利用額100円につきPayPayポイントが1ポイント貯まる

アメリカン・エキスプレス・グリーン・カード(アメックスグリーンカード)

アメックスグリーンカードは月会費制のカードで、月会費が1,100円(税込)です。1年間利用した場合のカードの維持費は13,200円(税込)と、紹介してきたカードの中で最も高く設定されています。

しかし、国内や海外に設置されている空港ラウンジを無料で利用できる特典や、スマートフォンの破損や水漏れが起きた際に修理費用や購入費用を補償する「スマートフォン・プロテクション」など、これまでに紹介してきたカードにはない特典が使えるのが特徴です。

旅行の際に使える特典が複数付帯しているので、旅行好きであれば発行を検討してもいいかもしれません。

【おすすめポイント】

- 月会費制でカードの維持費用の負担を分散できる

- 国内・海外の空港ラウンジを利用可能

- American Express独自のプロテクションサービスあり

クレジットカードにまつわる質問

最後に、クレジットカードにまつわる質問をまとめました。

クレジットカードの仕組みは?

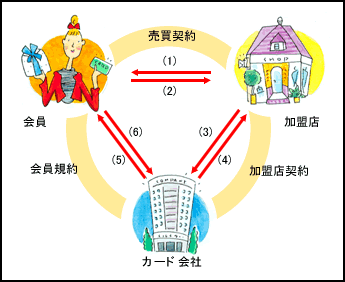

クレジットカードによる買い物は「カード会員」「お店(加盟店)」「カード会社」によって成り立っており、以下のような仕組みで行われています。

【クレジットカードで買い物ができる仕組み】

※引用:日本クレジットカード協会「カードの基礎知識」

まず、会員はカードを使うための契約をカード会社と結ぶ必要があります。具体的に説明すると、会員はカード会社の作った決まりを守ることなどに同意した上でクレジットカードの申し込みを行います。

会員からの申し込みを受け付けると、カード会社は会員が本当に約束を守ってくれそうな人なのかどうかを調査(審査)します。

その結果、審査に通過すればカードを使って買い物ができるようになりますが、通過できなかった場合はカードを持つことができません。

会員が加盟店でカードを利用したら、加盟店は会員が支払った商品やサービスの代金をカード会社に請求します。

請求を受けたカード会社は加盟店に対して商品やサービスの代金を支払い、その後会員から加盟店に対して払った代金を回収します。

カード会社は、商品やサービスの代金を加盟店に対して支払うときに、代金の一部を差し引いて渡します。

このときに差し引かれたお金は「加盟店手数料」などと呼ばれており、カード会社の収益の一部になっています。

国際ブランドって何?

経済産業省がまとめた「キャッシュレス用語集」によれば、国際ブランドとは「世界各地に数多くの加盟店を持ち、国際的に通用するクレジットカードブランドのこと」と定義されています。

カードについている国際ブランドは券面の右下に「VISA」「Mastercard」などと記載されており、国際ブランドが付帯するクレジットカードがあれば、国内外を問わずカードについている国際ブランドの加盟店で買い物ができます。

クレジットカードはどうやって作るの?

クレジットカードを作るときの流れは、以下のとおりです。

【クレジットカードを作るときの流れ】

1.申し込みに必要なものをそろえる

2.申込手続きをする

3.審査結果を待つ

4.カードを受け取る

申し込みに必要なものとしては、本人確認書類や引き落としに使う銀行口座などがあります。カード会社によっては、20歳未満の人に対して保護者の同意書を提出するよう求めているところもあります。

申し込みに必要なものはクレジットカードやカード会社によって異なることがあるので、事前に確認しておきましょう。

クレジットカードの申し込みはインターネットから手続きできます。カード会社によっては、電話や店頭カウンターでの手続きも受け付けています。

申込手続きが終わるとカード会社に情報が送られ、審査が行われます。審査に通過したら、カードを受け取って使い始めましょう。

クレジットカードは誰でも持てるの?

クレジットカードが作れるのは、18歳以上の人だけです。ただし、18歳以上であっても高校生は原則として作れません。

また、高校生ではない18歳以上の人であっても、カード会社が行う審査に落ちた場合はカードを発行することができません。

審査とは、申込者の属性や過去のカード利用状況などをチェックして、カード会社がカード発行の可否を決定する手続きのことで、法律に基づいて行われます。

クレジットカードはどうやって使うの?

クレジットカードの使い方は、実店舗で利用する場合とネットショッピングで利用する場合とで異なります。

実店舗の場合、まずは店員に「カードで払います」と伝えてください。その後の流れは、カードの種類によって異なります。

クレジットカードの左側に金色の正方形がついているタイプ(ICカード)の場合は、カード決済端末にICチップが付いている側からカードを挿入し、その後暗証番号を入力します。

ICカードでない場合は、カード決済端末のカード読み取り部分にクレジットカードをスライドさせ、その後サインをしてください。

ネットショッピングでクレジットカードを使う場合は、ICカードでもICカードでなくても流れは同じです。具体的には、カード記載の氏名、カード番号、有効期限、セキュリティコードを入力します。

氏名、カード番号、有効期限はカード表面に記載されているのが一般的ですが、セキュリティコードの記載場所は国際ブランドによって異なります。

券面にカード番号や有効期限が書かれていないタイプのカードでは、会員専用WEBページにアクセスすることで入力に必要な情報が確認できます。